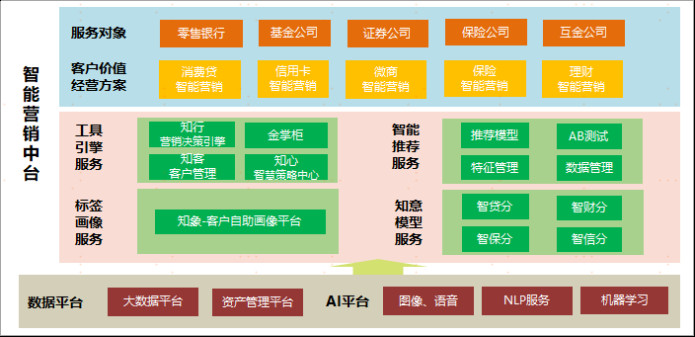

随着互联网红利消退,企业获客成本飙升,存量客户经营工作越来越受到重视。互联网时代海量客户行为数据信息量大,但是价值密度不高,很难直接形成高效能决策依据。这导致传统客户经营的组织、流程、工具和方法均面临巨大挑战。在此背景下,苏宁金融科技早早打造智能营销中台,实现营销运营全流程数字化、智能化,有效解决金融行业客户价值经营之困。

据了解,苏宁金融科技建设智能营销中台的目的是更好服务前端业务规模化创新,进而更好地服务用户,主要是通过客户信息挖掘、精细化管理、差异化服务,使企业真正做到自身能力与用户需求的持续对接,实现各应用场景客户拉新、价值提升和客户保有。

先来看一个案例。某银行有近300万的代发工资客户,期望转化为现金贷客户,经过半年营销收效一般,转化不足5000户。苏宁金融科技针对行方代发工资存量客户,借助苏宁金融大数据能力,建设代发客户资金饥渴度智能评分模型、客户资金定价接受度智能评分模型,对行方客户进行战略细分,结合用户在苏宁智慧零售平台的消费习惯,定制差异化的营销策略,划分出现金贷产品重点运营45万群体,信用卡重点运营70万群体。结合行方的线下团队、人工电销、智能语音IVR营销能力,经过4个月的运营,帮助行方实现4万户+的转化,5.5亿元现金贷的增量投放。

这里所说的智能评分就是苏宁金融科技于2019年打造的“知意-客户金融产品营销分”系统。“知意”系统目前已上线智贷分、智财分、智保分、智信分,实现客户需求意图全方位洞察分析。这是一款基于客户财务能力、购买意愿、需求强度、平台忠诚等维度综合评估的营销分产品,可实现客户金融产品需求的精准识别、封装和统一输出,通过分数调用方式提供服务。

除了“知意”系统,苏宁金融科技还研发了“知象”“知行”“知心”系统。

“知象”客户自助画像分析于2016年上线,包括标签工厂、标签超市、标签分析、标签管理等功能,运营人员可通过该系统实现各类人群圈选、洞察与分析、潜力客户的挖掘。构建用户价值体系、用户分层体系,进而通过标签快速、准确圈定目标人群,自助建立个性化的用户细分和画像分析。

2017年“知行”营销决策引擎系统上线,基于 “知象”客户自助画像系统筛选营销用户,系统实现自助式配置营销活动策略,通过短信、push、智能语音、电销等协同方式精准触达客户,实现业务精准转化,降低营销成本,达到“象行合一”的效果。

2018年“知心”AI智慧策略中心上线,基于爬虫技术、图像识别技术、NLP技术采集和标准化行业营销案例,打造消费金融、理财、保险等各行业案例库,建立客户经营精准营销体系。利用机器学习模型,自动匹配用户人群、运营渠道和适配产品,自动生成营销策略和营销任务,逐步由经验配置化营销向自动化智能营销转变。“知心”与2019年上线的“知意”相互配合,以AI深度洞察客户需求的同时赋能营销策略管理。

“知心知意”与“象行合一”共同构筑了苏宁金融科技智能营销中台的核心能力,在面向生态内业务线提供客户价值经营数字化营销赋能服务的同时,2019年以来智能营销中台实现保险、银行、券商外部企业营销服务赋能。

“我们打造的智能营销中台具备四大优势。”苏宁金融科技相关负责人指出,“首先是全场景智慧零售生态圈优势,以零售起家的苏宁,经历了30年线上线下的发展,资金流、信息流和物流在苏宁生态圈内形成有效闭环;苏宁体系内30多万家全球供应商及其上下游商户、6亿生态圈会员,再加上第三方开放数据平台,又形成了大数据优势;还有就是实践优势,智能营销中台已在苏宁金融生态消费贷、保险、理财等业务进行长期实践,具备丰富的成功经验;最后一个是人才优势,苏宁金融科技高精尖团队为中台系统提供了技术保障。”

目前,很多金融机构都在寻求多元业务运营,贷款、保险、理财、储值卡等业务大量的营销活动需要客户分析、策划、执行和评估。通过智能营销中台,可变被动的承接需求为主动的数字化业务赋能,这一直是苏宁金融科技团队努力的方向,已逐渐开花结果,并积极外输。

未来,苏宁金融科技将发挥技术和生态圈资源优势,进一步优化智能营销中台产品,服务更多类金融机构,为零售银行、保险、基金、证券、消费金融公司等提升客户价值经营能力。